viernes, 30 de julio de 2021

miércoles, 2 de junio de 2021

Expanse Cash Crowdsale

Expanse Cash

Introduction

Expanse Cash seeks to bring the promises of tomorrow, to the world of Decentralized Finance, with a goal of making it accessible to each and every person who wants to participate in DeFi to make money in the long term.

Expanse Cash will create a way to avoid the primary limitation in the DeFi Ecosystem which is Gas fees. Currently, the average contract interaction gas fee on the Ethereum Blockchain is $40~ USD.

Our Solution

By taking advantage of the Expanse Side-Chain, the Expanse Cash DeFi platform will be able to offer transaction fees that cost 1/100th of a cent each, or even lower. This is a major step in Decentralized finance because it allows anybody on planet earth with a connection to the internet to participate in staking for nearly nothing in terms of blockchain fees. We are looking to be able to host a 0.5% fixed daily return on investment, which can scale up to over 517% APY if reinvestments are made every day, which we are making easy by providing a function to exactly that.

The New Ecosystem

The new ecosystem that Expanse Cash will create is going to bring many people from all over the crypto space to come and create great returns for themselves using our platform. The question becomes, is it sustainable? We have done a lot of testing and research to see whether or not this type of market and staking can work together to generate real returns for everyone who uses it. We have found that this is by far the most efficient way to create a fast paced environment for finance where returns that you couldn't even dream of with stocks and ETFs become possible once just a small number of users begin To utilise any DeFi Platform to their benefit. This means that the more users are on the platform on a daily basis, the more sustainable the system becomes. Luckly, the Blockchain has no preference between people, first, or last, and they can all receive the exact same returns as they please. We have also determined that the maximum daily growth of the total number of coins is the same as the fixed daily return. This gives us a rough estimate as to when all the coins will be mined. To counter that, Expanse Cash will endure reward halvings at the same rate as Litecoin, with every new half of coins mined.

Expanse Cash Crowdsale

viernes, 21 de mayo de 2021

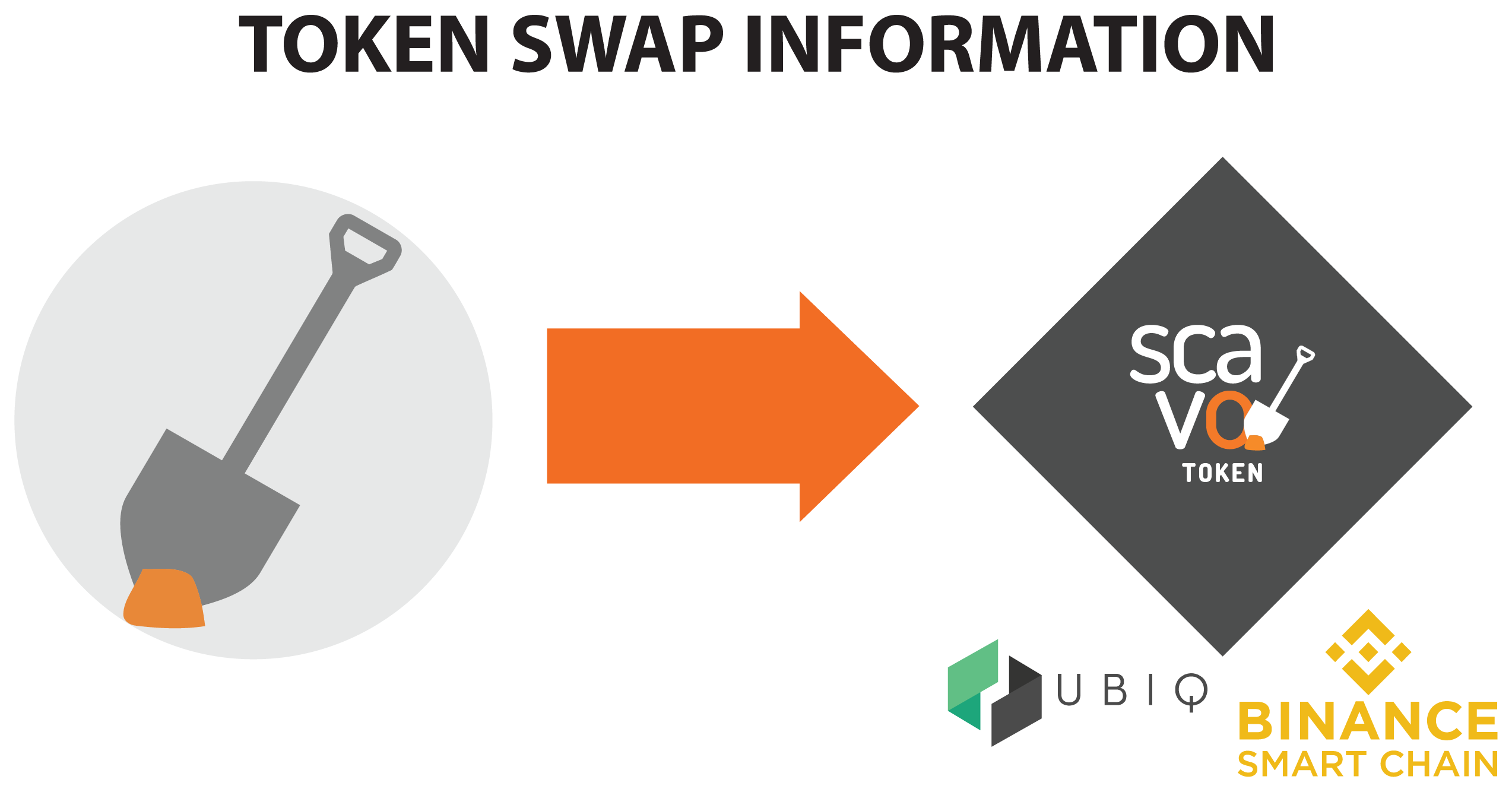

SCAVO Farm Token SWAP

Do you have old SCAVO tokens? Then this may interest you!.

As you know, we reboot the SCAVO project activities in their entirety: Mining Farms, Payment Gateway and Exchange Platform.

At this stage we are in the pre-sale of the SCAVO Farm Token for mining farms and that is where I am going to focus this post.

Regardless of where you have your old SCAVO tokens holded, we ask you to register on the mining platform at https://scavo.farm.

Here 2 different scenarios arise:

The first of them is the one where your old SCAVO tokens are deposited in the old mining platform and/or in the old SCAVO exchange platform: in this case it will only be enough that you register using the same user since, In this way, the system will detect the user and credit all the tokens that you have previously had there automatically and without any intervention.

The second of them is the one where your tokens are in your personal wallet (MEW, for example): for this case, we will shortly be making a publication with the steps to follow so that you can prove that you are the owner of that wallet using the digital signature process without the need for you to send the old tokens to swap them.

We invite you to take the actions indicated above to avoid delays after the token swap is made.

We take this opportunity to remind you that you can currently purchase the SCAVO Token Farm at the price of USD 0.01 directly on the platform through LTC, UBIQ and TSF.

If you make the purchase with UBIQ you have an additional bonus of 20% and through TSF you will get a bonus of 10%.

Finally, we want to thank you for the continuous support we receive from you.

Learn more about SCAVO and join our community

Website | Twitter | Facebook | Telegram EN | Telegram ES | LinkedIn | Subscribe to our newsletter for updates.

martes, 20 de abril de 2021

Liquidity Pools - Riesgos y Beneficios.【 Impermanent Loss】

¿Cómo funciona una pool en un DEX?

Una pool es el mecanismo mediante el cual se aporta liquidez a los pares en un DEX. Consiste básicamente en que los "Liquidity Providers" ofrecen sus monedas y las ponen a disposición de la pool para que los posibles compradores/vendedores puedan operar con ellas, es decir, los Liquidity Providers serían el "mercado". Para ello, tienen que aportar ambos pares. Si queremos aportar liquidez a una pool de LINK/ETH tendremos que aportar ambas monedas en la proporción que se nos indique (hay pools 50%-50%, 80%-20%, 10%-90%...). Una vez que aportemos ambas monedas, nos darán a cambio una cantidad de una moneda "teórica" llamémosla, que suele tener el nombre del par más las siglas LP (LINK/ETH LP o algo similar). Muchos se preguntan de dónde aparece ese número que te dan. Realmente desconozco la fórmula y tampoco me ha dado por mirarla porque no creo que sea muy relevante, pero lo que sí es importante entender es que esas monedas LP que te han dado son como una especie de "recibo" de que has aportado un par de monedas a la pool. Y el día que quieras retirar dichas monedas, deberás presentar esas monedas LP y te devolverán tu par de monedas.

¿Cuáles son los beneficios de aportar liquidez a una pool?

El principal beneficio es que vas obteniendo una serie de ingresos de forma pasiva, ya que todas las comisiones que se generan por realizar el swap en el DEX se van acumulando y se reparte de forma proporcional entre todos los Liquidity Providers. En Uniswap o Honeyswap, por ejemplo, se paga un 0,3% por cada transacción que se realiza. Pues esa es la comisión que se acumula y que van repartiendo entre todos.

¿Y cuáles son los riesgos asociados?

Existen diversos riesgos asociados. Entre todos ellos, destacaría dos por encima de todos:

- Riesgo asociado a los smart contracts: estas pools funcionan a través de smart contracts, por lo que siempre va a haber un posible riesgo asociado al fallo de los mismos. Puede haber bugs, hackeos, etc. Hay exchanges como Uniswap que ya los tienen auditados y otros como Honeyswap, que por ejemplo, todavía no. Ninguno de los casos está totalmente exento de riesgos, pero obviamente mejor siempre contratos auditados que no.

- Riesgo de Impermanent Loss: hay que tener en cuenta que la proporción del par de monedas que aportas no será estable con el tiempo. Es decir, si aportas un 50-50% eso no quiere decir que cuando retires la liquidez vas a recibir exactamente esa misma cantidad de monedas. Puedes recibir un 60-40%, un 30-70%...y esto puede provocar que, si decides retirar liquidez en un momento concreto, se materialice en una pérdida económica para ti a pesar de las rewards obtenidas durante ese tiempo.

¿Pero cómo funciona exactamente eso de las Impermanent Losses (IL)? Lo he leído mil veces pero nunca llego a enterarme del todo...

Si te ha pasado esto, tranquilo...es lo más habitual del mundo. A mí también me costó entenderlo con la definición que suelen dar por todos lados... De forma simplificada, podríamos decir que cuando aportas liquidez a una pool es fundamental el equilibrio entre las dos monedas que aportas. Vamos a poner dos ejemplos concretos uno con un par con una stable coin, por ejemplo, LINK-USDT y otra con un par con dos monedas volátiles, por ejemplo, LINK-ETH, ambas con un reparto del 50-50%.

En el caso de LINK-USDT, imaginemos que cuando añadiste el par, LINK estaba a 10$. Con el paso del tiempo, esto se dispara como todos deseamos, y LINK se pone a 100$, es decir, ha tenido un incremento de +900%, mientras que USDT, lógicamente, se mantiene estable. Pues bien, en este caso no nos beneficiaríamos de toda la subida de LINK, sino que tendríamos una pérdida si quisiéramos retirar la liquidez en ese momento. Dado que LINK ha subido mucho de precio, esta moneda escasea en la pool y hay más USDT, por lo que a nosotros nos darán más USDT y menos LINK. Pues vaya gracia, ¿no?. Pues sí, éste es el riesgo de una LP en una fuerte subida de una de las dos monedas. A cambio, nos habrán ido ingresando durante todo ese tiempo las rewards de las fees, pero difícilmente va a compensar una subida tan grande. ¿Cuánto de la subida nos perderíamos en este caso? Si buscáis por Google, podéis encontrar diversas calculadoras de IL. Os dejo una a modo de ejemplo:

$BALLER | Impermanent Loss Simulator for Balancer Pools

Impermanent Loss Simulator for Balancer Pools

En el ejemplo que estábamos comentando, una subida de LINK de un +900% nos supondría una pérdida de un -42.50%.

Sin embargo, si hubiéramos elegido el par LINK-ETH y durante ese periodo ETH hubiera subido también, digamos por ejemplo, un +500%...nuestra pérdida se reduciría a un 3,18%, que quizás ya si nos compense con las fees.

Por eso, lo que importa siempre es el movimiento en precio relativo entre las dos monedas del par. Cuando hay mucha diferencia de movimiento entre una y otra, esto nos castiga mucho en mercados alcistas. Ahora bien, también tenemos la otra cara de la moneda. Si nos encontramos con un mercado bajista y LINK baja mucho de precio...el par LINK-USDT nos protegerá en parte de esa bajada, cosa que no ocurrirá en el par LINK-ETH si ambas caen de forma similar.

Por eso es muy importante conocer cómo funciona este mecanismo y tener mucho cuidado con los pares que elegimos. Si pensamos que los próximos meses/años van a ser alcistas...ni locos elijáis un par con una stable coin, porque si desconocéis esto, cuando fuerais a retirar la liquidez todo felices...la sorpresa sería más que desagradable...

Entonces...¿realmente compensa esto de aportar liquidez a una pool?

Pues aquí no hay una única respuesta correcta...como todo en la vida depende... Eso ya va en el riesgo de cada uno. Lo que está claro es que cuando realmente se gana dinero de verdad es en los comienzos de las pools, cuando todavía hay poca gente aportando liquidez y las fees se reparten entre pocos. Además, en los comienzos, es bastante común que haya estímulos adicionales por parte del equipo para incentivar a la gente a aportar liquidez. Suelen añadir una cantidad de monedas extras a repartir entre todos a demás de lo generado por las comisiones o, en el caso de Honeyswap por ejemplo, te permite hacer Farming también por lo que a los beneficios que obtendrías de las fees habría que sumarle también lo del Farming y como siempre, al principio los APY suelen ser bastante elevados y luego van suavizándose con el tiempo.

Así que ya es decisión de cada uno el riesgo que toma y de sus circunstancias personales.

Pero como mínimo, hay que conocer estos riesgos. No se puede entrar en una pool sin conocer muy bien cómo funciona. Sé que mucha gente por ejemplo ha entrado en la pool de Flamingo ahora y no saben que si Flamingo se desploma y NEO o ETH por ejemplo suben fuerte, van a perder una preciada cantidad de sus NEOs o ETHs... Así que espero que este post ayude, al menos, a entender los riesgos que corremos y a que el que lo haga, sea plenamente consciente de lo que está haciendo.

AUTOR Y CREDITOS

Crypto believer

Suscribirse a:

Entradas

(

Atom

)